Уплата налога в букмекерской конторе является важным пунктом в выборе оператора. В России эта система еще не развита как в Европе, но все идет к понятной и простой выплате подоходного налога. Многие игроки часто задают вопрос – как подавать прибыль от деятельности в БК? На этот вопрос поможет ответить данная статья. В ней будет рассказано обо всех нюансах и подводных камнях расчета и выплаты налога с заключенных пари.

Налог в букмекерских конторах. Все, что нужно знать игроку

Все легальные букмекерские конторы на территории Российской Федерации обязаны отчитываться в налоговую службу о выигрышах своих игроков. Даже если беттер не сделает это сам, в ФНС узнают о прибыли из отчетности БК. Некоторые игроки из-за этого предпочитают играть на офшорных версиях площадок, где никто не будет требовать отчетности и ограничивать действия игроков. Деятельность таких контор является нелегальной на территории России, их сайты блокируют, но можно легко воспользоваться зеркалом или VPN. Основным нюансом игры в такой БК является безопасность денежных средств на депозитном счете. Ни одна офшорная площадка в случае банкротства не вернет деньги. Игроки, которые предпочитают легальные проекты, получат свои деньги назад из налоговых отчислений БК.

С 2014 года российское законодательство обязало букмекеров отчитываться в налоговую службу по всем выигрышам беттеров. До 2018 года механизм плохо работал, потому что не было условий и регламента расчёта чистой прибыли. Некоторые конторы взимали 13% со всех выигрышных ставок, поэтому в конце отчетного периода игроку приходил солидный штраф за неуплату налогов. То есть, клиент мог играть и в минус, но контора подавала все выигрышные ставки как потенциальный доход.

Рассмотрим на примере:

- Игрок заводит на депозитный счет 1000 рублей.

- Делает ставку и выигрывает 5000 рублей.

- Далее спускает весь банк до 500 рублей.

- По факту его доход составляет -500 рублей.

- Но компания считает, что игрок обязан уплатить налог от 5000 рублей.

Такое происходило несколько лет, что очень удивляло пользователей. Никто не мог ответить на вопрос о правильном расчете. Эта ситуация изменилась в 2018 году. Теперь необходимую сумму налога считают по другой системе. Она правильная и простая, достаточно в ней разобраться.

Как рассчитывается налог беттера?

На сегодняшний день существует 3 варианта расчёта необходимой суммы налога. В зависимости от БК это происходит по-разному. Многие организации устанавливают определённый лимит на вывод, чтобы не выступать в роли налогового агента и не платить за игрока самостоятельно. Также многие платформы предлагают игрокам различные акции и бонусы, чтобы компенсировать неудобства. Где-то возвращают сумму уплаченного налога в виде виртуального бонус-счета, а где-то дают фрибет. Для получения таких привилегий необходимо предоставить скан или фотографию платежного поручения из ФНС.

Итак, уплата 13% от игры в БК осуществляется следующим образом:

- Доход игрока за отчетный период не превысил 4000 рублей. В таком случае никто не будет платить 13%. Игрок и букмекер освобождены от отчетности по данным суммам. Это своеобразная налоговая льгота.

- Доход игрока за отчетный период больше 4000 рублей, но не превышает 15 000 RUB. В такой ситуации беттер должен сам запрашивать необходимые справки и выплачивать необходимую сумму.

- Если беттер заработал больше 15 000 рублей за отчетный период, то контора при выводе забирает у него 13% и сама отчитывается в ФНС. Такая система нравиться игрокам, потому что легче отдать необходимую сумму сразу и не собирать лишние справки и документы. В этом варианте уплаты компания выступает в роли налогового агента.

Самым важным моментом является расчет чистого дохода игрока. Как было сказано выше, до 2018 года прибылью считалась любая выигрышная ставка. На сегодня доход вычисляется по формуле: сумма выигрышных ставок – сумма депозита=доход игрока. Налог взимается при выводе денежных средств с лицевого счета. Такое правило действует во всех легальных букмекерских конторах, за исключение офшорный версий БК. Многие игроки думают, что налоги не нужно платить от игры в конторах, но это не так.

Как получить справку о доходах в БК?

Если игрок заработал меньше 15 000 рублей, то должен сам указать заработок от пари в налоговой декларации. Это сделать очень просто, достаточно получить все необходимые справки. Для подачи справки 3-НДФЛ в налоговую необходимо получить выписку 2-НДФЛ в букмекерской конторе. Это можно сделать по телефону горячей линии, указав домашний адрес и персональные данные, или по электронной почте. Справка с электронной печатью и подписью предоставляется в налоговую службу, при подаче налоговой декларации в конце отчетного ежегодного периода.

Все сертифицированные в России игорные проекты обязаны предоставлять подобные документы. В них указаны все денежные операции по депозитному счету, выигранные и проигранные ставки. Из этих данных игрок сам высчитывает необходимую сумму налоговой выплаты. Это делается так:

- Игрок завел на депозит 5000 рублей.

- Увеличил свой банк до 10000 рублей.

- Поставил 10000 на вывод с депозитного счета.

- Игрок должен заплатить 13% от 10000-5000=5000 рублей.

- Налог составляет 800 рублей.

Из расчетов видно, что любой пользователь сможет сам определить необходимую сумму уплаты подоходного налога. Все будет указано в справке 2-НДФЛ, выданную в букмекерской конторе.

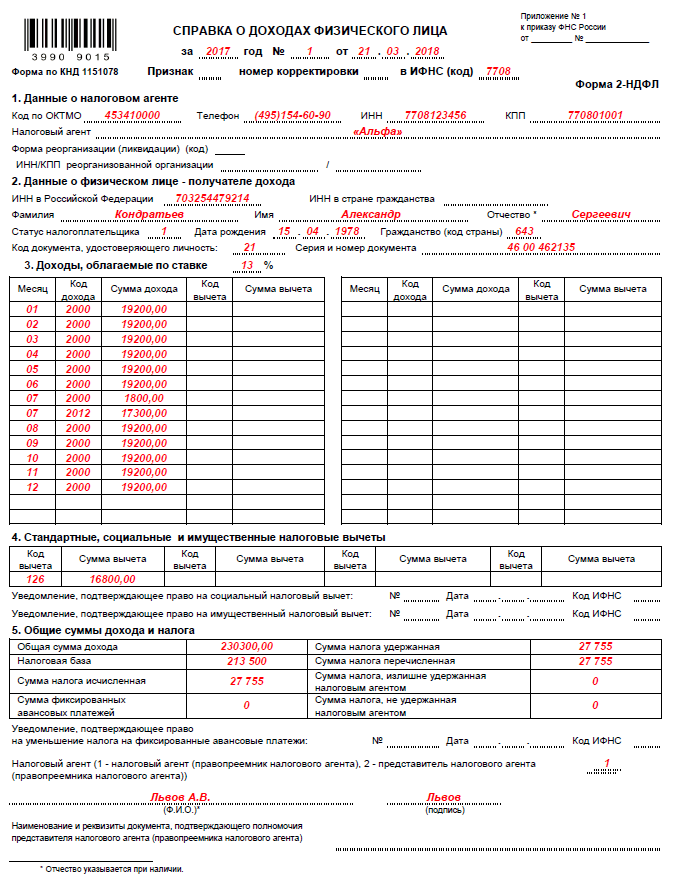

Пример заполнения бланка

Размер налоговых выплат

Может показаться, что налоги в России очень высокие, но это не так. В других странах взимается большая сумма от деятельности в БК, например:

- Польские игроки отдают 18%, если выиграли от 800 долларов до 22000 долларов. В ситуации, когда выигрыш превышает это значение, беттер обязать отдать 32%.

- Игроки из Греции должны отдать в казну государства 15%, если сумма выигранных денег не превышает 500 евро. Клиенты, заработавшие большую сумму, обязаны заплатить 20%.

- В Румынии система уплаты налогов сделана очень демократично. Сумма до 15000 долларов облагается налогом 1%. Выигрыш до 100 000 долларов обязывает игрока отдать 16%. Заработок, превысивший 100000 долларов, принесет государству 25% от всей суммы.

- Немецкая налоговая службы взимает с беттера 5% от каждой выигрышной ставки. Это происходит автоматически, поэтому игрок не должен предоставлять дополнительных справок в налоговую службу.

- Во Франции система установила фиксированную сумму налога в 9%, от любого успешного пари. На скачки этот процент увеличивается до 12.

Как видно из списка, в России весьма лояльная система налогообложения. Никто не будет требовать больше 13% от игрока, даже в случае очень больших выигрышей.

Заключение

Система налогообложения в легальных букмекерских конторах стала понятной и простой. Даже новичок без проблем разберется в формулах подсчёта необходимой суммы отчисления в государственную казну. 13% – не такая большая сумма, для успешного игрока. Офшорные конторы освобождают от этого, но не гарантируют сохранности депозита. Никто не хочет проблем с законодательством, поэтому честные азартные геймеры без проблем заказывают справки 2-НДФЛ в любой конторе и осуществляют уплату подоходного налога.